Las Matemáticas del Trading

AVISO: Este artículo no pretende fomentar el trading, ni la ludopaía. Se trata de un análisis enfocado en las matemáticas del trading, donde se explica si este puede ser rentable o no y como analizarlo.

https://youtu.be/GtFz3SRPMDc

1.Aleatoriedad del Precio

2.Factores del Precio

3.Análisis Técnico

3.1.Patrones Gráficos

3.2.Indicadores Bursátiles

4.Esperanza Matemática

5.La Importancia de los Datos en el Trading

6.Gestión del Riesgo

6.1.Riesgo de Ruina (RoR)

6.2.Riesgo Óptimo

6.3.Calcular el Tamaño de Posición

6.4.Riesgo Variable

7.Parámetros de un Sistema

8.CURSO DE TRADING

¿Qué sabes sobre el trading?, ¿puedes vencer a los mercados en el tiempo? o ¿es algo imposible?

¿Crees que las matemáticas pueden ayudarte a diseñar un sistema ganador, o la quiebra es inevitable?

1.Aleatoriedad del precio

Dicen que El 90% de los traders pierde el 90% de su dinero los primeros 90 días, lo cual no es muy esperanzador, pero si hay mucha gente que pierde, tiene que haber otros que ganen, aunque… ¿significa eso que es posible predecir el el precio?

Existen teorías que afirman que el precio es completamente aleatorio (Random walk) y la certeza de que este no sigue ninguna distribución conocida, pero incluso la hipótesis de que es imposible anticiparse a él (mercado eficiente), ya que los mercados son eficientes y reflejan con demasiada velocidad toda la información ventajosa que existe. Esta teoría que suena bastante bien fué aceptada Y enseñada durante muchos años.

pero… ¿desde cuándo los mercados actúan solo de manera eficiente?, ¿acaso nuestras emociones no son parte del juego?

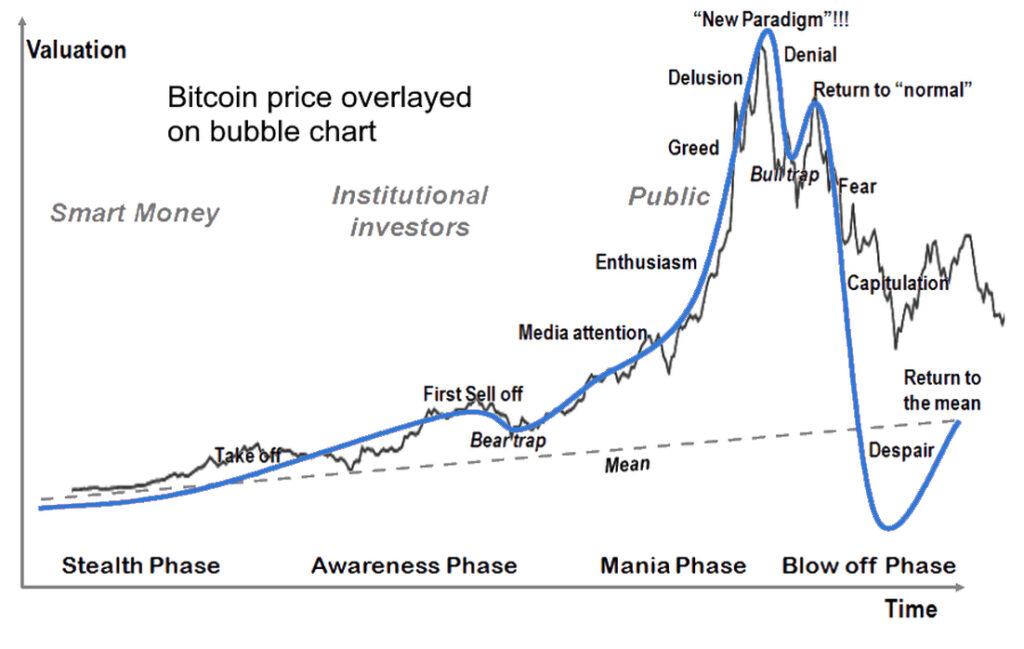

Si analizamos lo que ocurre en una burbuja financiera, podemos ver que se crea una fuerte sensación de euforia, que impulsa el precio irracionalmente y deja las acciones finalmente sobrevaloradas. Algo que no se puede explicar en el modelo de mercado eficiente, porque el precio está siempre perfectamente valorado.

Si aceptamos por tanto el factor emocional, tenemos la teoría del mercado adaptativo que reúne lo mejor de ambas, y nos explica mejor el comportamiento del precio.

aunque… ¿cuantos factores influyen realmente sobre el precio?

2.Factores del precio

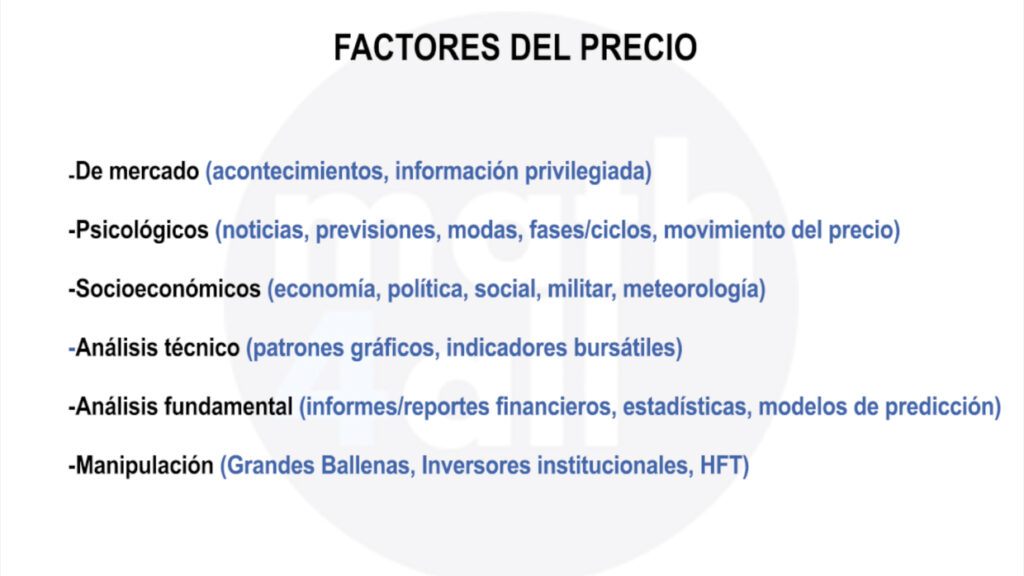

Aquí tienes una lista donde puedes ver la mayoría:

Algunos son muy psicológicos como las noticias, publicaciones en redes, e incluso las propias predicciones, y es que aunque parezca extraño el propio precio influye sobre el precio, ¿curioso verdad?

Pero uno de los factores más influyentes es la manipulación. Los movimientos de grandes ballenas o grupos de muchos inversores pueden provocar fuertes subidas y bajadas en poco tiempo. Al eliminar de la subasta a muchos vendedores o compradores de golpe, el precio adquiere un valor muy distinto, lo que arrastra a más inversores a seguir el movimiento, dilatando todavía más sus efectos.

Y es que hay factores más influyentes que otros.

Pero…¿como las matemáticas pueden ayudarte en el trading?

3.Análisis técnico

Para analizar un mercado puedes centrarte en sus peculiaridades a través del análisis fundamental. Si por ejemplo quisieras invertir en apple a largo plazo, estudiarías sus datos de ventas, informes económicos, e información relativa a la empresa para elaborar una predicción del verdadero valor de sus acciones.

En cambio un trader se centra principalmente en un análisis técnico del precio, ya que según la teoría de Daw el histórico ya muestra todos los factores que influyen sobre él.

Y aquí de nuevo nos ayudan las matemáticas… pero ¿cuáles son esos factores?

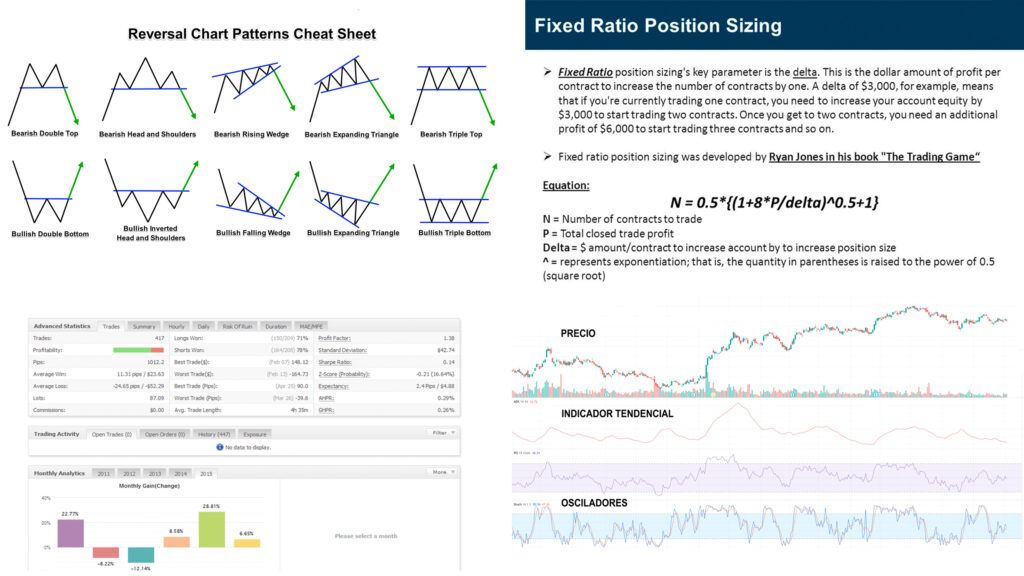

3.1 Patrones Gráficos

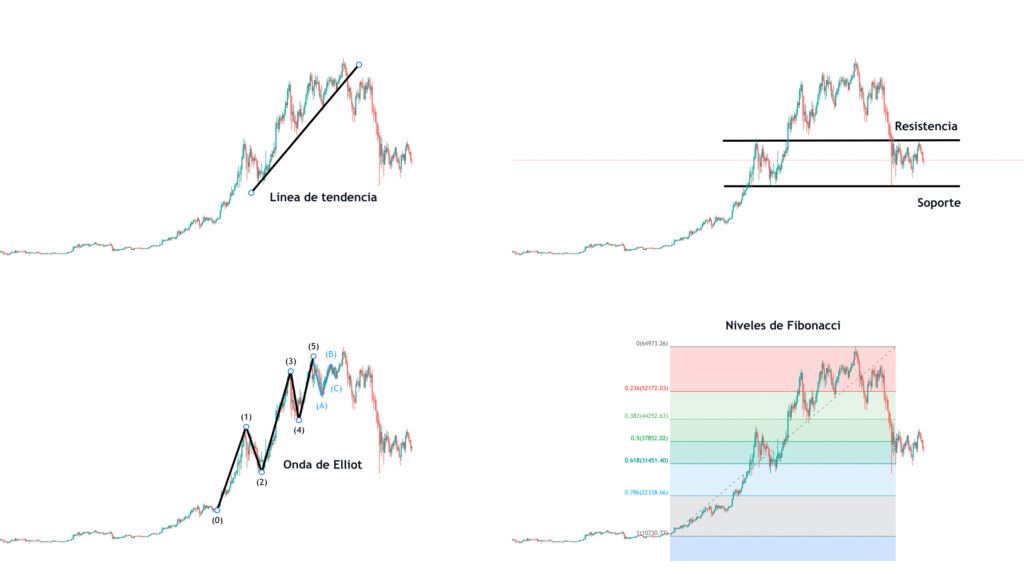

Analizar técnicamente un mercado implica analizar las tendencias del precio y sus correcciones para aprovecharnos de ellas.

Y para eso se trazan líneas de tendencia, soportes y resistencias, niveles de Fibonacci u ondas de Elliot, que no son más que elementos gráficos que marcan patrones con el precio y que tienen un cierto éxito estadístico.

Por ejemplo cualquier trader sabe que cuando se rompe un nivel de resistencia muy fuerte como un máximo histórico, es muy probable que el precio coja más impulso. Esto es solo un ejemplo, pero estas herramientas te permiten diseñar fácilmente un sistema con un alto porcentaje de aciertos.

3.2.Indicadores bursátiles

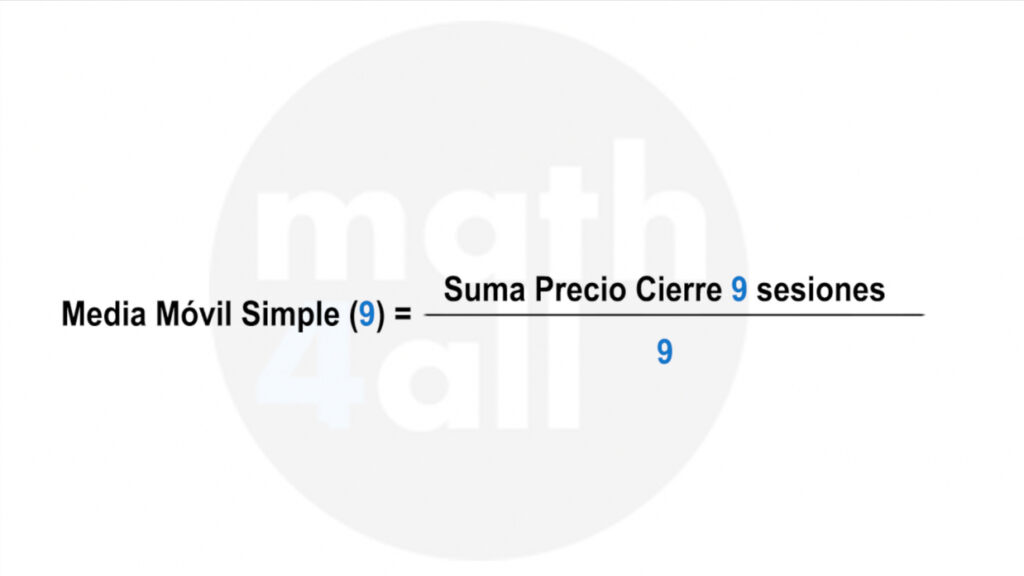

El problema es que no existe un consenso riguroso para utilizarlas, porque cada analista traza estos elementos a su manera. Así que si quieres señales de compra y venta más unificadas están los indicadores bursátiles. Estos no son más que gráficos que se trazan con cálculos matemáticos, y que nos dan las mismas señales a todos.

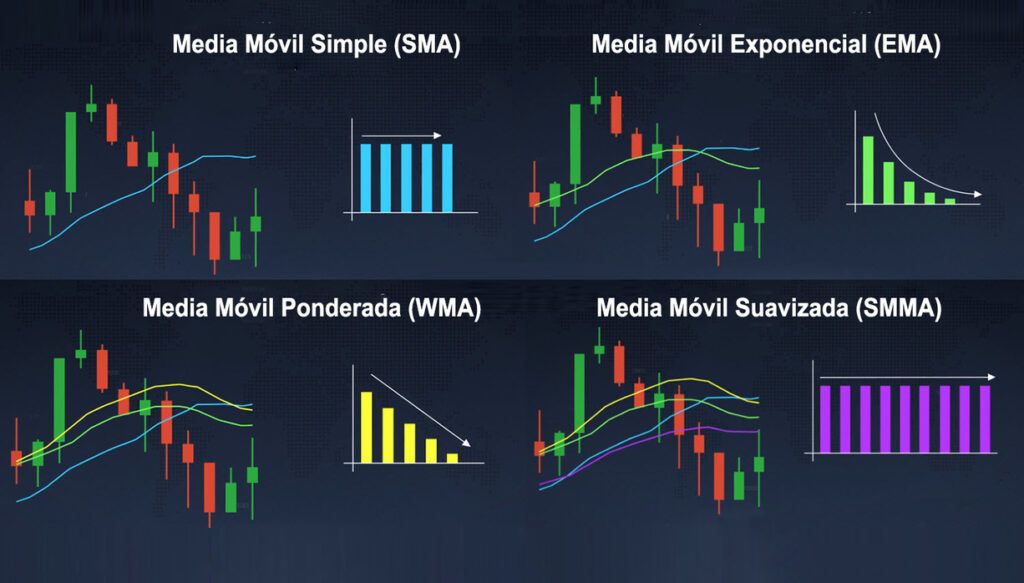

Un ejemplo es la media móvil, que es simplemente una línea donde cada punto se calcula con el valor promedio de los periodos que queramos. Si por ejemplo elegimos una media móvil de 9 periodos cada punto se obtiene con el promedio de los 9 precios anteriores. Es decir que se dibuja una línea de promedios, y se hace así para suavizar el ruido que provocan factores a corto plazo como algunas noticias o manipulaciones. La media móvil resume mejor la información general y es útil a nivel visual.

Existen distintos tipos de medias móviles y se diferencian principalmente en la prioridad que dan a los valores de esos promedios. La mayoría de indicadores usan medias exponenciales, porque dan más importancia a los últimos valores del precio.

Pero volviendo al tema, te apetece ver algún indicador?

El más sencillo que existe es un cruce de medias móviles, donde se superponen dos medias móviles de distinto periodo, una línea más rápida y sensible de menos periodos, frente a una más lenta e inalterable de más periodos, y se estudia la relación. ¿Puedes imaginar como?

Los puntos de corte representan momentos donde el corto plazo diverge sobre el largo y por tanto una posible compra o venta.

Observa que cuando se cruzan suele haber un cambio en el precio. Aunque fíjate que también hay un retardo.

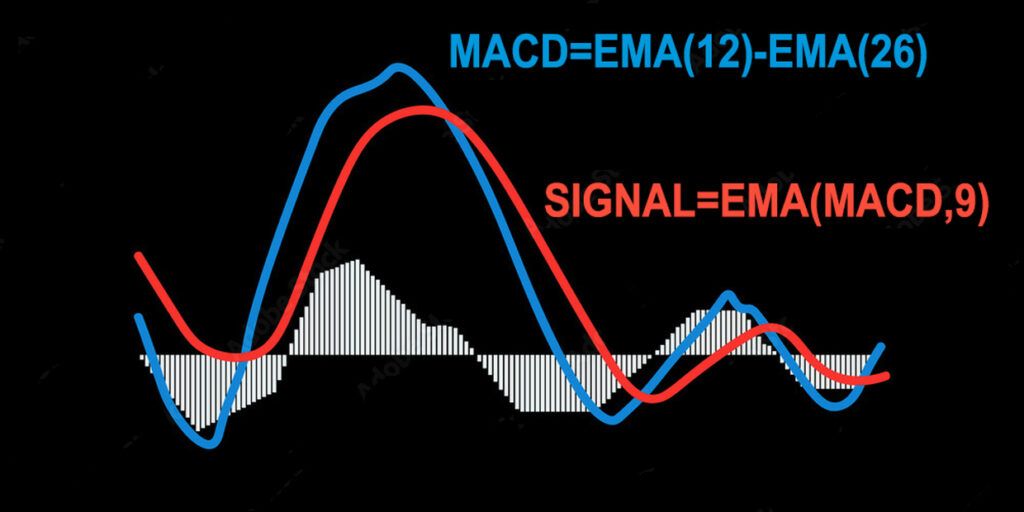

Otro de los indicadores técnicos más habituales es el MACD, que busca otro cruce de líneas, en este caso una muy rápida conseguida con la resta de dos medias móviles una de 12 y una de 26, con una más lenta conseguida suavizando esta señal con una media de 9 periodos.

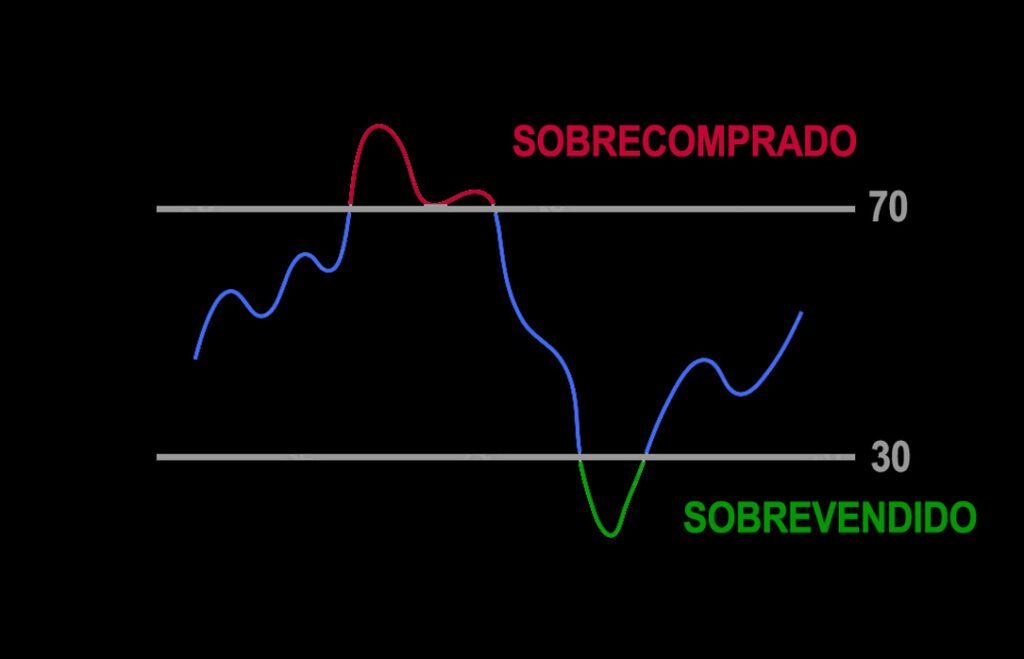

Pero también está el RSI o índice de fuerza relativa, que nos indica si el activo se considera sobrecomprado o sobrevendido, cuando alcanza niveles superiores a 70 o inferiores a 30.

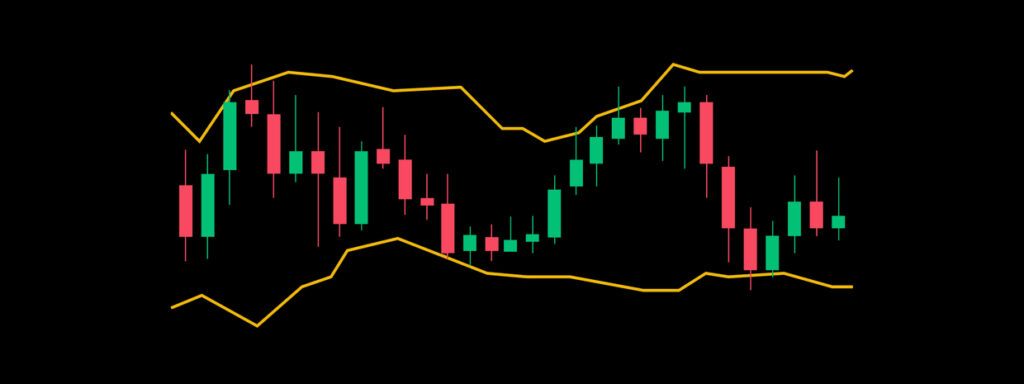

No obstante también existen indicadores creados por matemáticos, como las BANDAS DE BOLLINGER que representan con su amplitud la volatilidad del mercado.

Y otros como el VOLUMEN, muy usado por algunos traders.

Y es que los indicadores pueden tener cierta efectividad, pero eso no significa que acierten siempre. Fíjate que en el MACD, cuando se produce un gran cambio en la tendencia hay un cruce en el indicador, sin embargo no siempre que se produce el cruce el impulso tiene la misma fuerza. Tienes que tener muy claro que los indicadores se calculan a partir del precio y no al revés, y que si este cambia también lo hace el indicador, porque se dibuja con datos del pasado. Por eso debes ir con cuidado ya que el impulso del precio puede llevarse por delante a cualquier indicador. ¡Estás avisado!

Es importante que antes de usarlos conozcas muy bien todas sus fortalezas y debilidades (por lo que si te gustaría aprenderlos mira el curso que tengo preparado abajo).

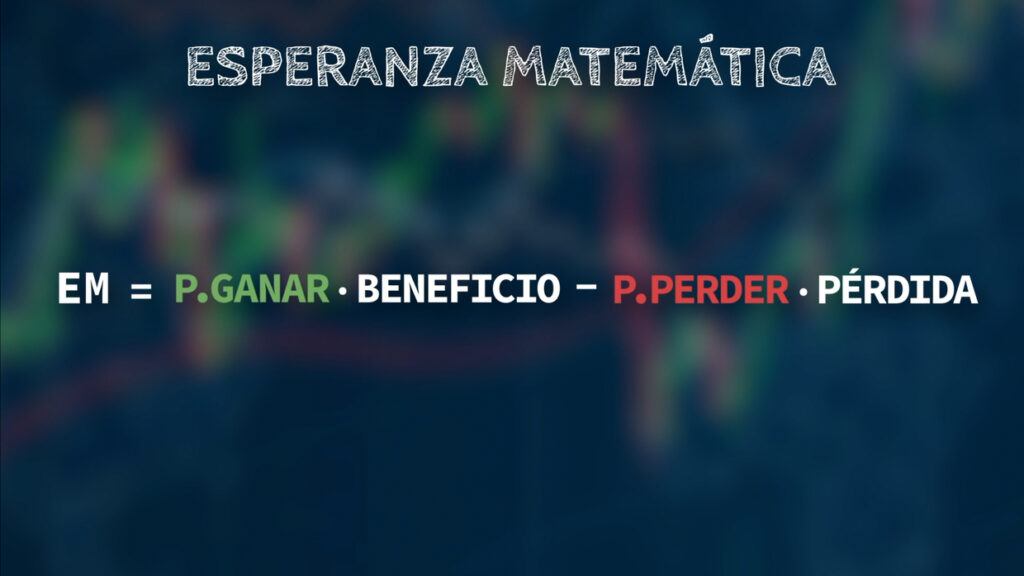

4.Esperanza Matemática

Fíjate que aunque no tenemos una bola de cristal para adivinar el precio, hemos introducido un concepto que puede si hacerte vencedor. El éxito estadístico.

Y es que no es necesario conocer lo que va a hacer el precio en todo momento para tener un sistema rentable.

Pero ¿como sabemos si es rentable?, ¿Crees que puedes saberlo?

En realidad es muy sencillo, un sistema es rentable cuando el beneficio de todas las operaciones positivas supera la pérdida de todas las operaciones negativas, es decir que el balance entre operaciones ganadoras y perdedoras es positivo.

Tan sencillo como eso,¿que esperabas?

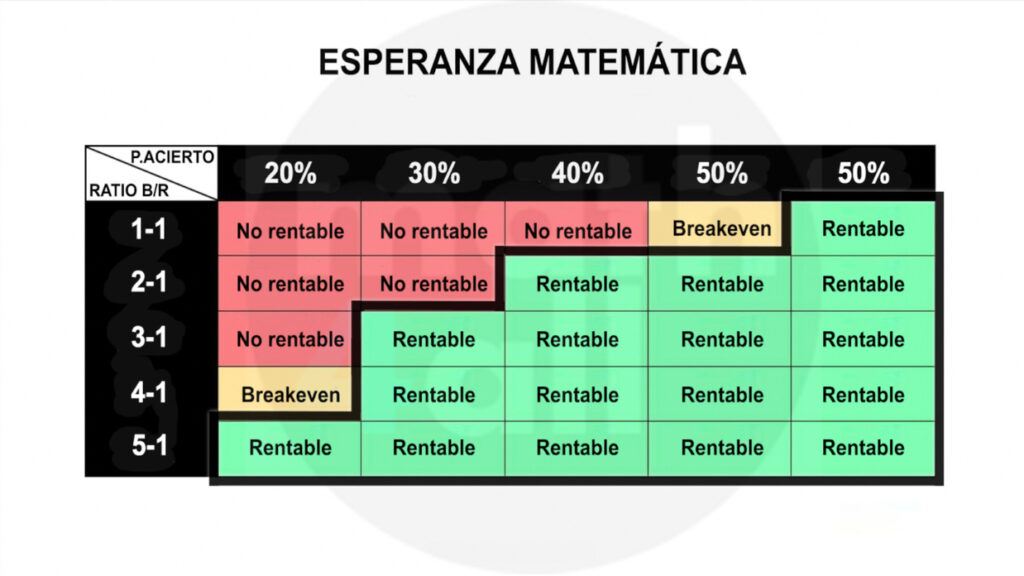

Pero si resumes ese balance promedio para una sola operación obtienes la esperanza matemática del sistema. Que es cuanto dinero ganas en promedio por cada operación.

Y se calcula con el porcentaje de acierto (de operaciones ganadoras) y el ratio beneficio riesgo de todas ellas.

Pero vamos con un ejemplo:

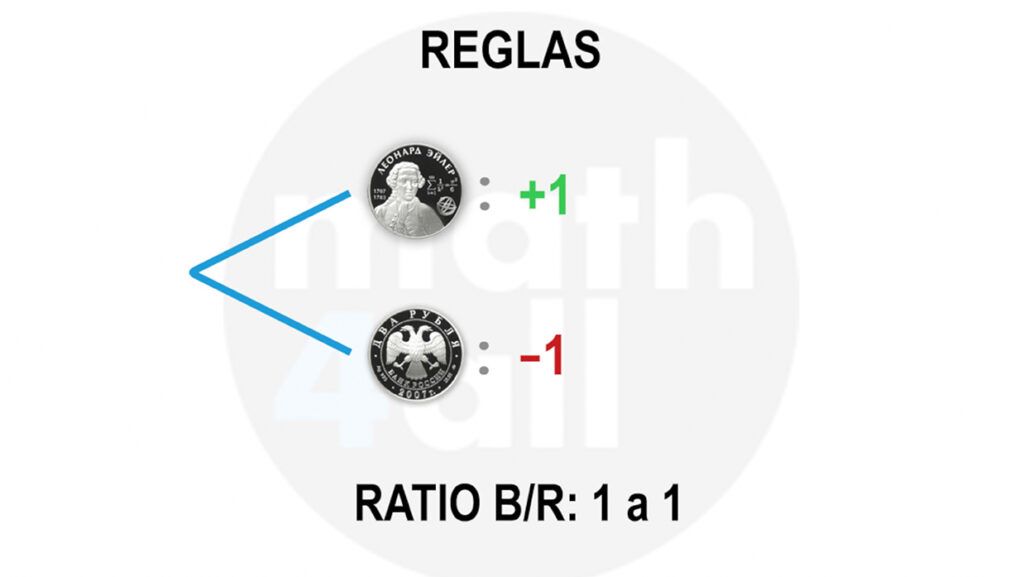

Imagina que tu sistema fuera como lanzar una moneda con 2 reglas. Si sale cara te pagan otra moneda, pero si sale cruz pierdes la moneda, es decir que tu ratio beneficio riesgo es de 1 a 1 (1 moneda que puedes ganar por cada moneda que puedes perder). Como la probabilidad de sacar cara es de 50%, la ley de los grandes números te asegura que al cabo de muchas tiradas tendrías un porcentaje de aciertos cercano a ese valor (es decir que tras muchas tiradas tendrías algo muy parecido a un 50% de caras y de cruces), y como el premio cuando ganas es la misma cantidad que lo que pierdes cuando pierdes, tendrías un sistema que ni gana, ni pierde. Esperanza matemática 0.

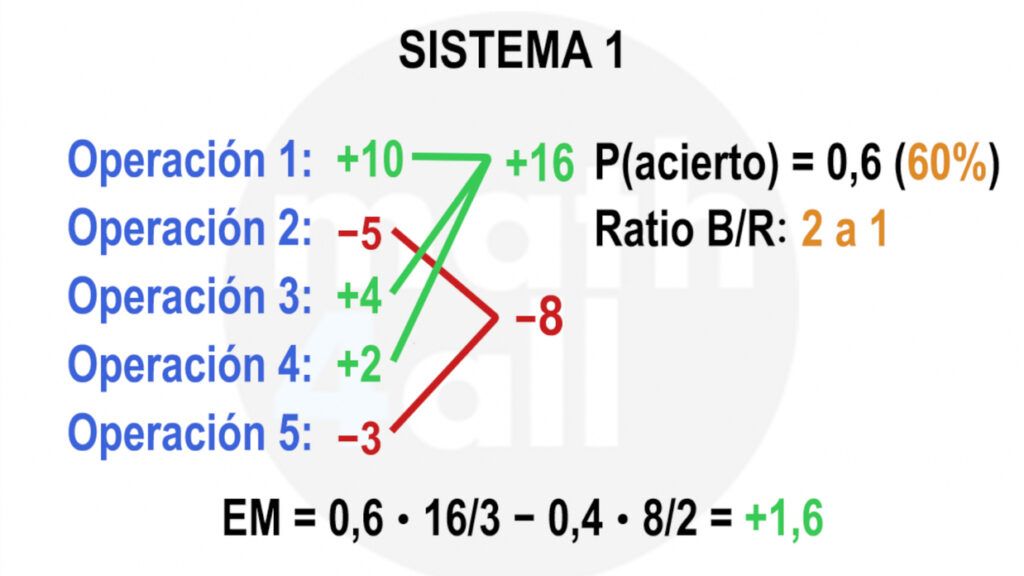

Observa ahora este otro que hace 5 operaciones. 3 de ellas son positivas (que es un porcentaje de éxito del 60%), y el ratio de beneficio riesgo es 2 a 1.

Si usamos la fórmula tiene un beneficio promedio por cada operación de 1,6. Lo que significa que hasta el momento su esperanza es claramente ganadora.

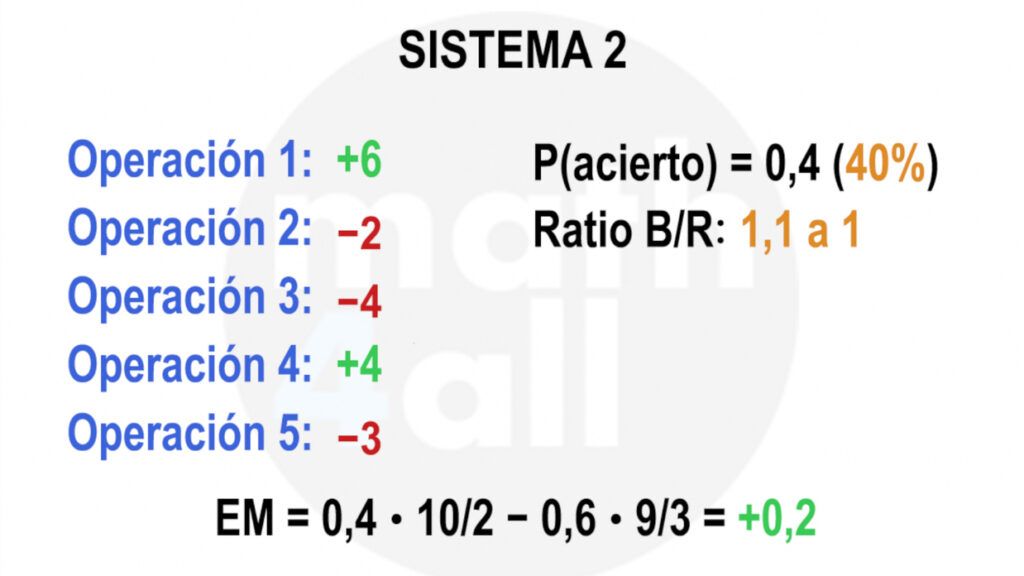

Sin embargo si te enseño este otro posiblemente pienses que no lo es, porque tiene un porcentaje de aciertos menor al 50%, verdad?, Esto es solo una percepción, porque en este caso el ratio compensa la otra variable.

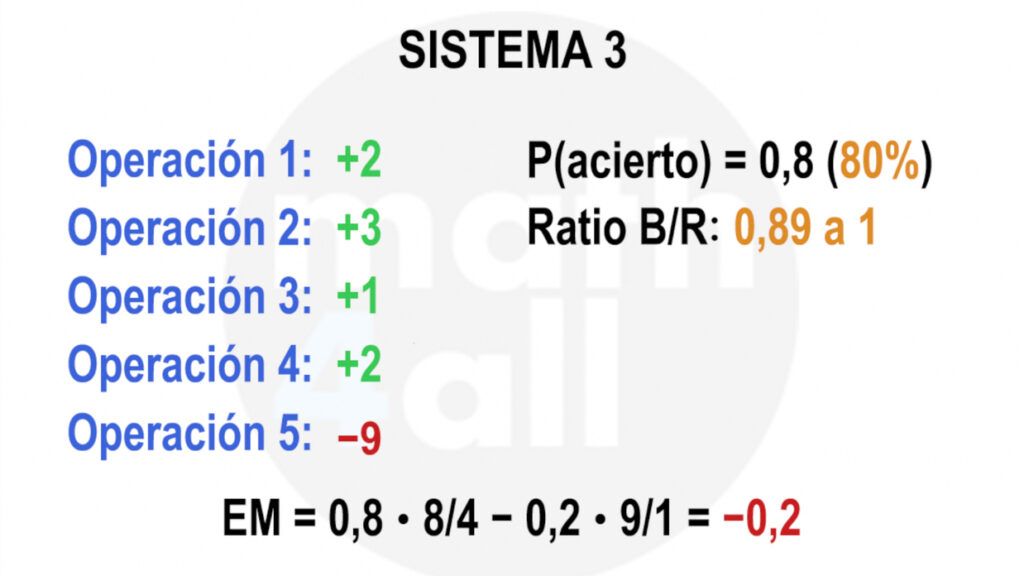

Aunque también puede pasar lo contrario. Sistemas con un alto porcentaje de aciertos pueden no ser rentables si el ratio de beneficio riesgo finalmente no compensa. Y te digo esto porque algunos se aprovechan de esta percepción para venderte bots de trading que tienen un elevado porcentaje de acierto, pero que cuando pierden lo hacen con cantidades tan grandes que dejan de hacerlo rentable. Lamentablemente todo el beneficio hasta la catástrofe es solo una ilusión estadística, así que mucho cuidado.

Recuerda siempre que un sistema es ganador solo cuando lo es su esperanza matemática, y no alguna de las dos variables por separado.

5.La importancia de los datos en el trading

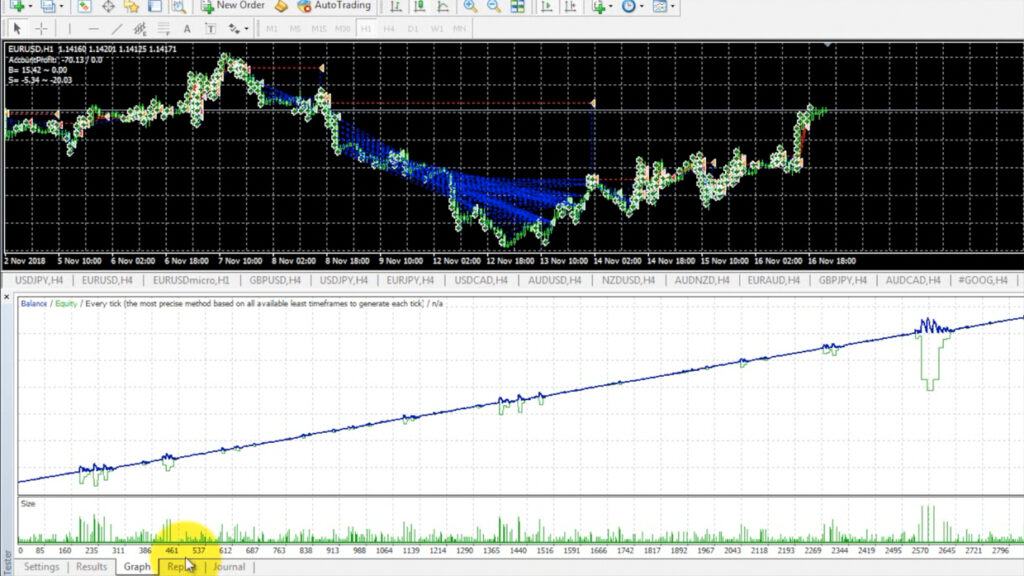

Pero si eres buen observador, me dirías que 5 operaciones no son suficientes para garantizar un cierto nivel de confianza, porque para eso necesitas una muestra de operaciones bastante más grande. Y la verdad es que no te equivocarías, ya que para obtener conclusiones determinantes es necesario probar cualquier sistema primero en el simulador con bastantes datos.

Así que ¡ni se te ocurra operar en real sin conocer bien tu esperanza matemática!

Aunque tampoco te pases con el tamaño del histórico. Ten en cuenta que los mercados son adaptativos y van cambiando con el tiempo, eso significa que ni el porcentaje de éxitos ni el ratio beneficio riesgo van a tender siempre al mismo valor, y si incluyes datos demasiado antiguos puedes obtener conclusiones obsoletas. Recuerda que las estadísticas nos muestran cómo se ha comportado el sistema hasta el momento actual, pero no como lo hará en el futuro. Por eso es más interesante ver cómo evolucionan, que obtener conclusiones con datos inservibles.

6.Gestión del riesgo

Ahora ya tienes la manera de saber cuándo un sistema es rentable, pero… ¿es suficiente para ganar?

La respuesta es no, y las matemáticas van a demostrártelo.

6.1.El riesgo de ruina (RoR)

Aunque tu sistema sea muy bueno, si arriesgas más de la cuenta por cada operación es probable que pierdas.

Volviendo al ejemplo de antes, aunque tengas un 60% de aciertos si arriesgas mucho capital en cada operación, basta que tengas una racha negativa de operaciones para liquidar tu cuenta, Porque un 60% tampoco es tan decisivo, e incluso aunque tuvieras un 99% podría ocurrirte.

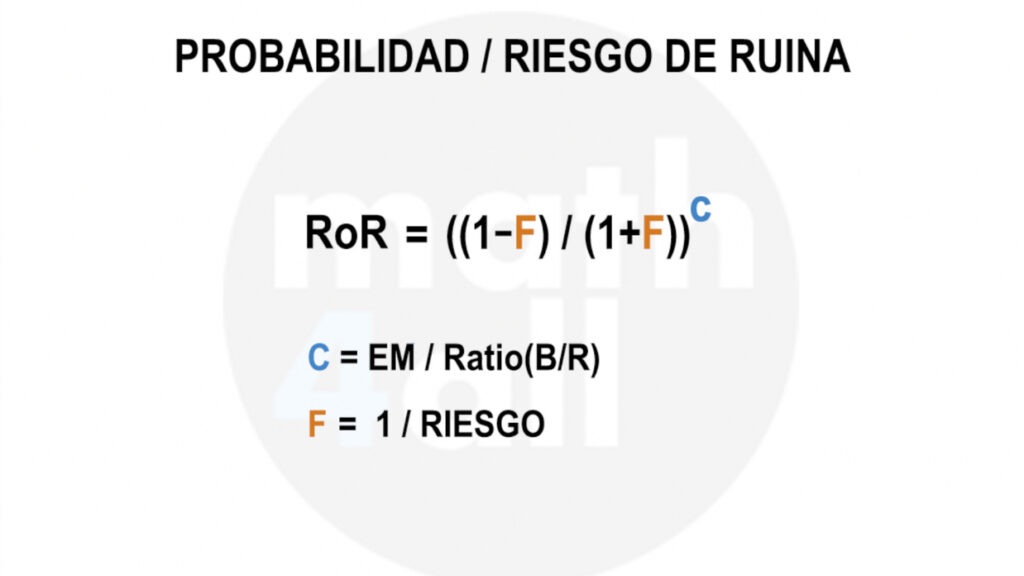

La clave está en conocer esa probabilidad de arruinarte que es precisamente la probabilidad o riesgo de ruina (RoR). que depende de los parámetros que ya conoces de un sistema pero también del riesgo que quieres asumir. A más arriesgue tu sistema, más grande es la posibilidad de que una serie de operaciones negativas te arruinen. (De hecho esta relación es exponencial)

Así que ¡no vale solo con tener una esperanza matemática positiva!

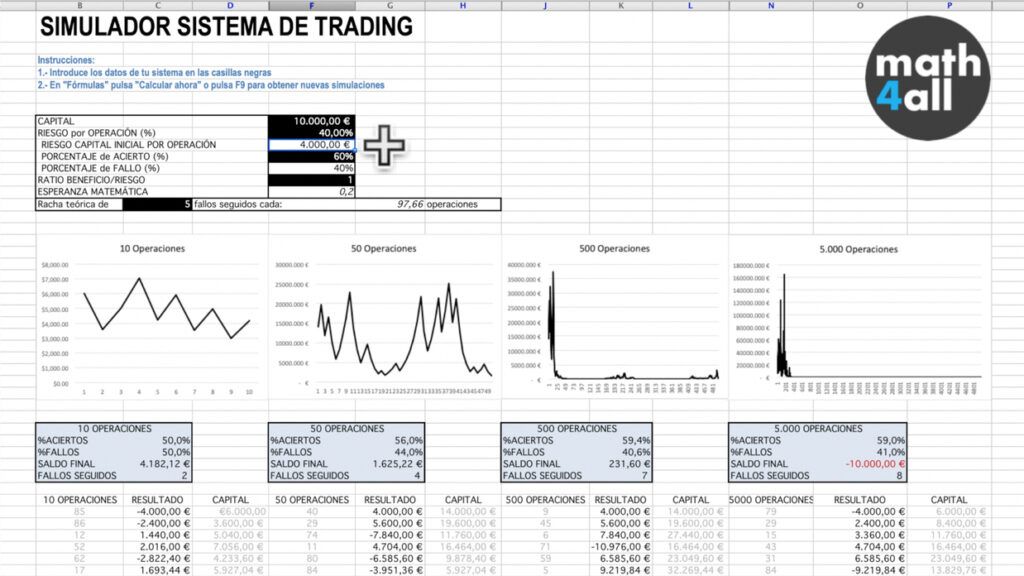

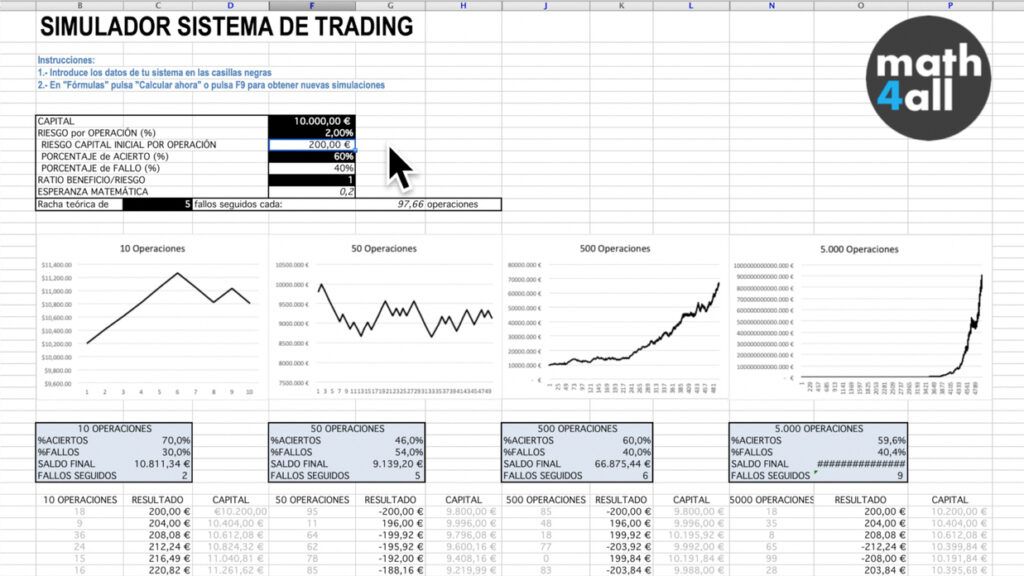

Pero para que te convenzas del todo he creado un simulador de trading donde puedes probar todos estos conceptos. Y voy a introducir un sistema que es rentable bajo los números, con un riesgo por operación bastante alto, por ejemplo de un 40%. Puedes ver que lo que parecía ganador, resulta que no lo es. ¡Sorpresa!

Y es que muchos sistemas con esperanza matemática positiva te pueden arruinar igual si no tienes un control del riesgo correcto. Porque aunque sean ganadores a largo plazo, la esperanza no tiene en cuenta que tu capital es limitado, y que si te arruinas no vas a poder demostrar que es rentable, porque no te quedará saldo para recuperarte.

Ten en cuenta que el éxito del trading se basa en operar muchas veces, por lo que si quieres tener futuro como trader vas a tener que controlar si o si este parámetro.

Por eso vamos a probar a reducir el riesgo en el simulador, para que veas que esta vez el sistema si puede hacerte invencible a largo plazo.

Acabas de descubrir el santo grial del trading, ¿Que tal si me das un like o lo compartes?

6.2.El riesgo óptimo

Ya solo necesitas conocer qué números son adecuados, por eso la pregunta que debes hacerte es… ¿cuánto riesgo hay que asumir exactamente?

Hace años el matemático Ralph Vince, descubrió que existe el riesgo óptimo (f óptima) para obtener el mayor beneficio posible, pero lamentablemente y como verás, hay que asumir un porcentaje demasiado alto.

La idea para no tener draw downs o caídas demasiado grandes es asumir un porcentaje pequeño de riesgo. ¿Pero cuál exactamente?

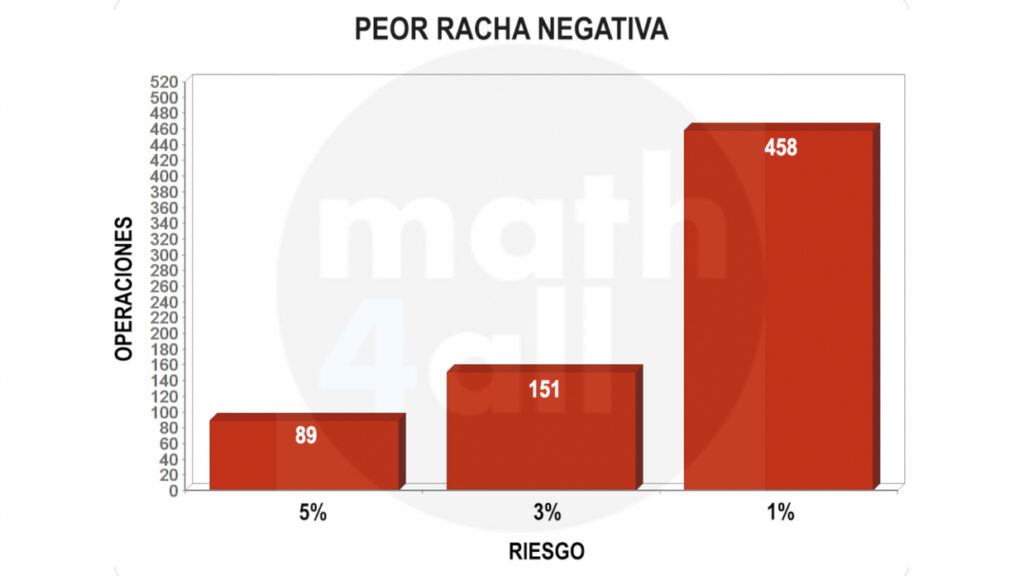

Para esto quiero que veas un gráfico donde puedes ver cuantas operaciones negativas seguidas necesitas, para arruinarte con algunos riesgos habituales. Fíjate que un riesgo bajo te permite un margen de fallo mucho más grande.

Y aunque cualquiera de estos riesgos podría servirte, no existe el riesgo óptimo para todos, porque cada sistema es distinto y cada persona es diferente. Cada uno tolera el riesgo a su manera y no está dispuesto a arriesgar la misma cantidad para tener el mismo beneficio. ¿Verdad?

Más riesgo significa crecer más rápido, pero también más posibilidades de acabar mal. Así que dependiendo de tu sistema y tu tolerancia, puedes asumir valores mas altos o mas bajos, pero lo que nunca puedes hacer de ninguna manera si te importa tu capital, es asumir un porcentaje que ponga en peligro tu cuenta.

Ahora ya sabes para qué sirven las matemáticas, pero… ¿cómo calculas el tamaño de tu entrada para ese porcentaje, si también tendrás un límite de pérdida?

6.3.Calcular el tamaño de la posición

Para calcular el tamaño de la posición para un riesgo y stop loss determinados se hace con la siguiente fórmula:

donde introducimos ambos parámetros junto con el capital, y nos calcula la cantidad exacta a invertir.

Aunque en la práctica esto se ajusta manualmente poniendo el stop loss, y ajustando la entrada para obtener el porcentaje de riesgo que queremos. Aunque es importante que sepas cómo se calcula.

Ahora ya has aprendido cómo calcular el riesgo por cada operación, Pero… ¿qué pasa si no quieres asumir un porcentaje fijo?, En ese caso no te preocupes, porque también existen sistemas de riesgo variable.

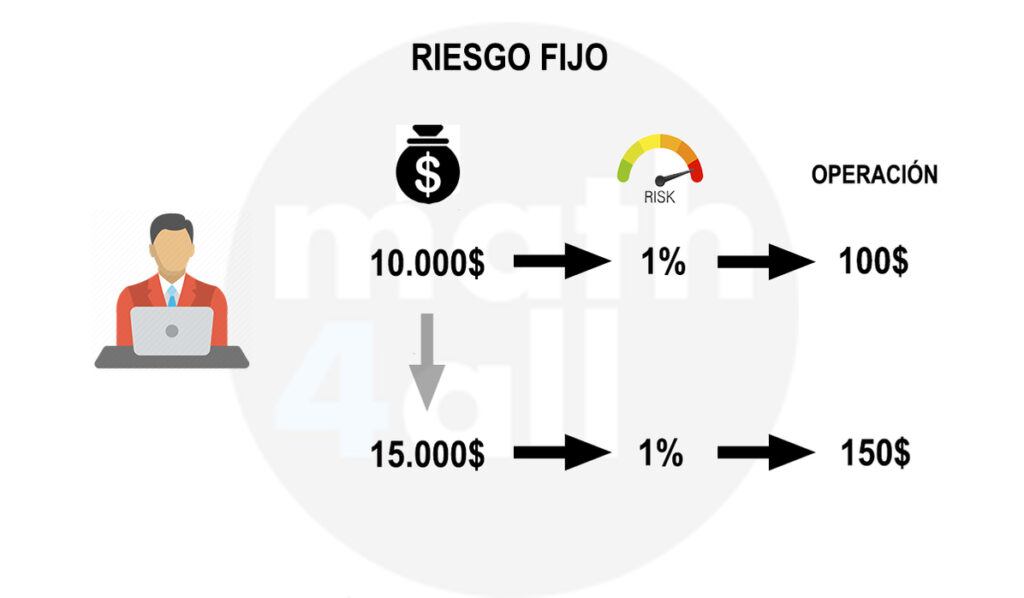

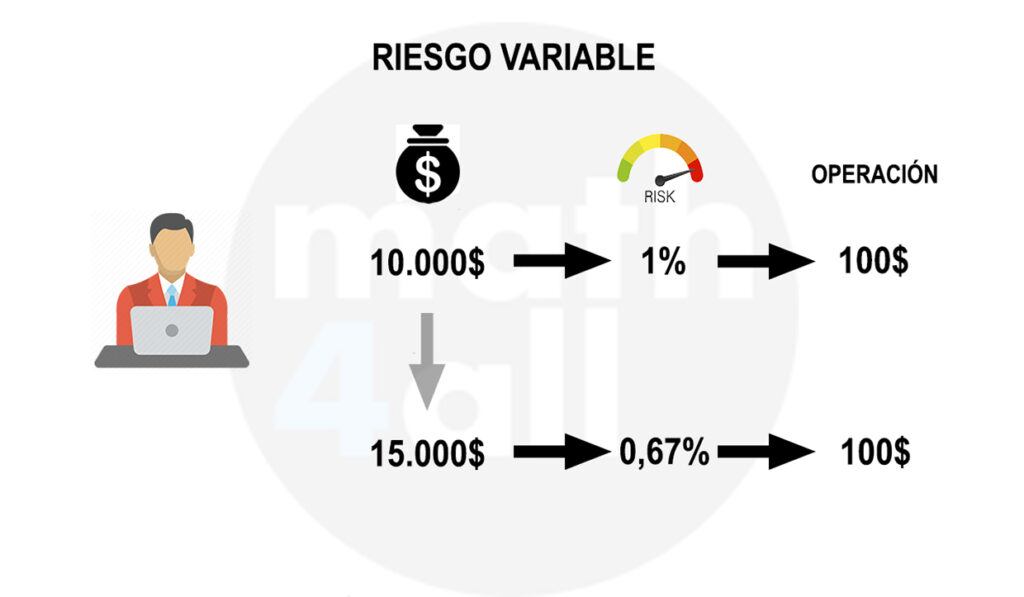

6.4.El riesgo variable

Imagina que empiezas con una cuenta de 10.000$ y un riesgo del 1% (es decir que arriesgas 100$ por operación). Y que tras un tiempo operando consigues aumentar tu cuenta hasta los 15.000. Si mantienes el mismo porcentaje, en la siguiente operación arriesgarás 150$, porque se calcula ahora sobre el 1% de 15.000. Con un porcentaje fijo también arriesgas más cuando tu cuenta es más grande, y eso significa que tus probabilidades de ruina siguen siendo las mismas, porque el 1% siempre va a ser proporcional al tamaño de tu cuenta. Estoy diciendo que si lo que te interesa es que tu sistema se vuelva menos vulnerable a medida que creces, entonces debes utilizar un sistema de riesgo variable.

Volviendo al ejemplo, ¿que crees que pasaría si en cada operación asumieras siempre 100$ en lugar del 1%?, La respuesta es lógica, qué arriesgarías menos porcentaje a medida que creces, y eso está genial. Pero tampoco crecerías más rápido, porque con el mismo riesgo optarías siempre al mismo beneficio. Por lo que solo debes hacerlo si tu beneficio te parece suficiente.

Asumir la misma cantidad tampoco es perfecto, pero… ¿crees que se podrían reducir el riesgo y aumentar el beneficio al mismo tiempo? ¡Contesta como lo harías en los comentarios!.

Por si te interesa existen múltiples sistemas de riesgo fijo y variable como el fixed risk o fixed ratio con sus ventajas e inconvenientes, donde los explico con más detalle en mi curso de trading.

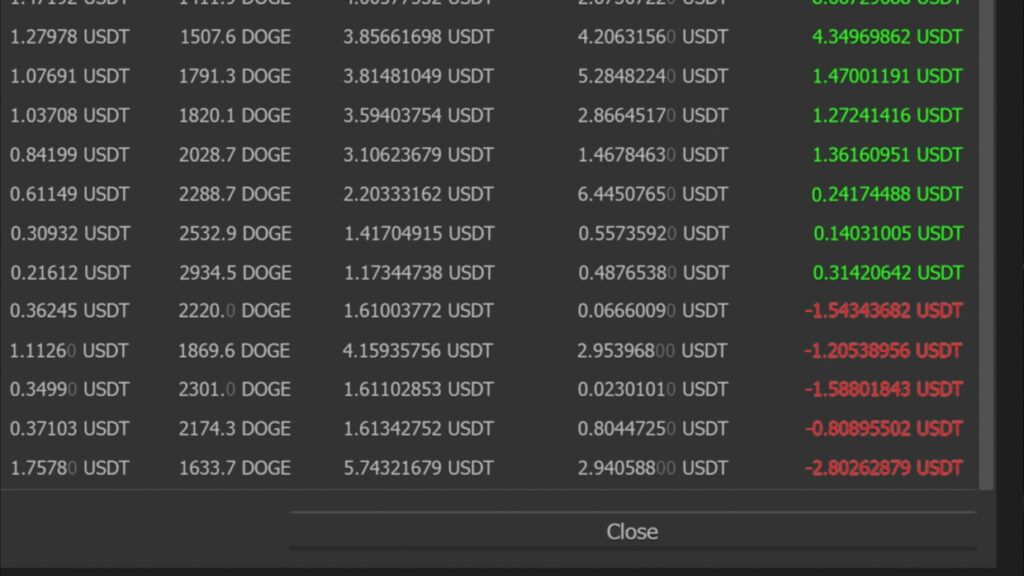

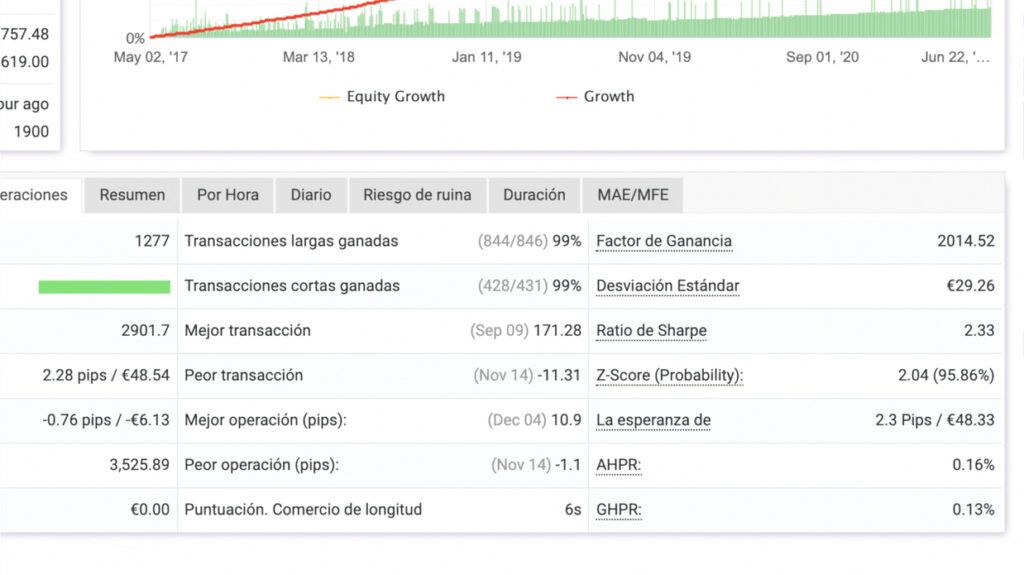

7.Parámetros de un sistema

Lo importante, es que ahora ya puedes controlar las variables más imprescindibles, aunque estas tampoco son todas, La esperanza matemática, o el riesgo de ruina, son solo algunos de los muchos parámetros que hay para analizar un sistema de trading.

Dentro de un backtest se pueden medir muchos otros como el Ratio de Sharpe para medir la rentabilidad en base al riesgo, o el Z-Score para conocer la aleatoriedad entre operaciones. Aunque hay muchos más y es importante conocerlos en detalle si quieres medir correctamente tu sistema.

Decidir si un expert advisor o cualquier sistema es apropiado o no, se reduce a valorar una serie de números que te indican si es apto para tu operativa o tu tolerancia. Por eso es tan importante conocer bien sus matemáticas.

8.Ampliar información

Si te has quedado con ganas de ampliar o profundizar con los patrones e indicadores técnicos, de descubrir los diferentes sistemas de riesgo que existen, o de conocer bien estos parámetros, escribe un mensaje en los comentarios comentando tu duda.

Si estas interesado deja un comentario.

¡Saludos!

Buenos días. Me interesa mucho el tema de las matemáticas del trading. Muchas gracias

Hola, estoy interesado en el curso